近年來,保險(xiǎn)資金(簡(jiǎn)稱“險(xiǎn)資”)作為資本市場(chǎng)的重要參與者,逐步加大對(duì)私募股權(quán)(Private Equity, PE)的投資力度,規(guī)模已突破萬億元。險(xiǎn)資投資私募股權(quán)不僅有助于優(yōu)化資產(chǎn)配置、提升長(zhǎng)期收益,還能支持實(shí)體經(jīng)濟(jì)發(fā)展。這一過程涉及復(fù)雜的風(fēng)險(xiǎn)管理、合規(guī)要求和投資策略。本文將從險(xiǎn)資投資私募股權(quán)的背景、主要方式、管理策略及風(fēng)險(xiǎn)控制等方面展開分析。

一、險(xiǎn)資投資私募股權(quán)的背景與動(dòng)因

險(xiǎn)資規(guī)模龐大,截至2023年,中國(guó)保險(xiǎn)業(yè)總資產(chǎn)已超過20萬億元,其中可投資于私募股權(quán)的資金規(guī)模達(dá)萬億級(jí)別。監(jiān)管政策逐步放寬,如《保險(xiǎn)資金投資股權(quán)暫行辦法》等文件,允許險(xiǎn)資通過直接投資、間接投資等方式參與私募股權(quán)。主要?jiǎng)右虬ǎ阂皇亲非箝L(zhǎng)期穩(wěn)定收益,私募股權(quán)投資通常具有較高的回報(bào)潛力,能對(duì)沖通脹風(fēng)險(xiǎn);二是分散資產(chǎn)組合,降低對(duì)傳統(tǒng)債券和股票市場(chǎng)的依賴;三是服務(wù)國(guó)家戰(zhàn)略,支持科技創(chuàng)新、中小企業(yè)發(fā)展。

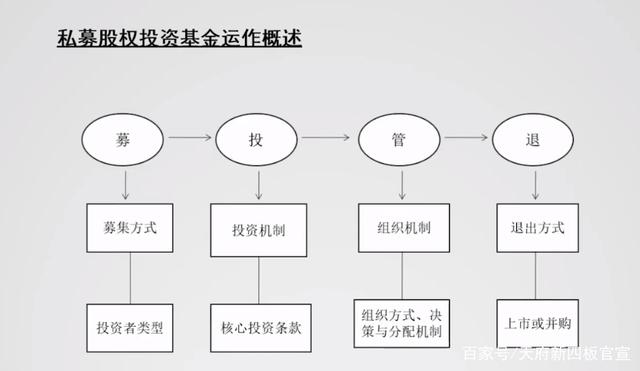

二、險(xiǎn)資投資私募股權(quán)的主要方式

險(xiǎn)資投資私募股權(quán)主要通過以下途徑:

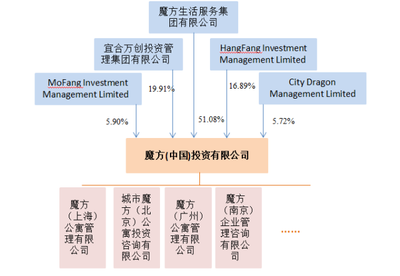

- 直接投資:險(xiǎn)資作為有限合伙人(LP)參與私募股權(quán)基金,或直接投資項(xiàng)目企業(yè)。這種方式能獲得更高控制權(quán),但需較強(qiáng)的投研能力和風(fēng)險(xiǎn)承擔(dān)能力。例如,中國(guó)人壽、平安保險(xiǎn)等大型險(xiǎn)企常設(shè)立專項(xiàng)基金,投資于高科技、醫(yī)療健康等領(lǐng)域。

- 間接投資:通過投資母基金(FOF)或與其他機(jī)構(gòu)合作,分散風(fēng)險(xiǎn)。險(xiǎn)資可借助專業(yè)管理人的經(jīng)驗(yàn),降低直接投資的操作難度。

- 聯(lián)合投資:與私募股權(quán)基金或其他險(xiǎn)資合作,共同投資項(xiàng)目,共享資源和風(fēng)險(xiǎn)。這種方式能提高投資效率,但需注意協(xié)同管理。

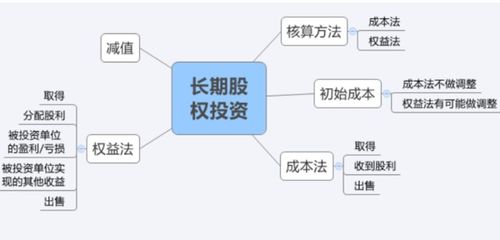

三、股權(quán)投資管理策略

有效的股權(quán)投資管理是險(xiǎn)資成功投資私募股權(quán)的關(guān)鍵,具體策略包括:

- 資產(chǎn)配置與篩選:險(xiǎn)資需根據(jù)風(fēng)險(xiǎn)偏好和收益目標(biāo),合理分配資金到不同行業(yè)和階段的私募股權(quán)項(xiàng)目。優(yōu)先選擇符合國(guó)家政策導(dǎo)向的領(lǐng)域,如綠色能源、人工智能等,并進(jìn)行嚴(yán)格的盡職調(diào)查,評(píng)估企業(yè)成長(zhǎng)性、管理團(tuán)隊(duì)和退出潛力。

- 投后管理:險(xiǎn)資作為投資者,應(yīng)積極參與被投企業(yè)的治理,提供戰(zhàn)略指導(dǎo)、資源對(duì)接等增值服務(wù)。例如,通過董事會(huì)席位監(jiān)控運(yùn)營(yíng),幫助企業(yè)優(yōu)化財(cái)務(wù)和運(yùn)營(yíng)效率,以提升投資價(jià)值。

- 退出機(jī)制規(guī)劃:險(xiǎn)資需提前規(guī)劃退出路徑,如通過IPO、并購(gòu)或二級(jí)市場(chǎng)轉(zhuǎn)讓實(shí)現(xiàn)收益。考慮到私募股權(quán)投資周期較長(zhǎng)(通常5-10年),險(xiǎn)資應(yīng)動(dòng)態(tài)評(píng)估市場(chǎng)環(huán)境,選擇最佳退出時(shí)機(jī),確保流動(dòng)性。

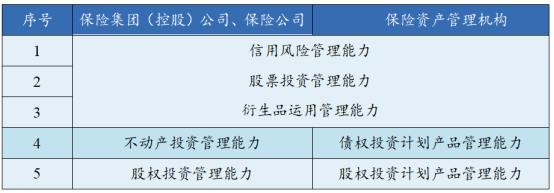

四、風(fēng)險(xiǎn)控制與合規(guī)要求

險(xiǎn)資投資私募股權(quán)面臨市場(chǎng)風(fēng)險(xiǎn)、流動(dòng)性風(fēng)險(xiǎn)和操作風(fēng)險(xiǎn)等,需加強(qiáng)風(fēng)控措施:

- 合規(guī)管理:嚴(yán)格遵守監(jiān)管規(guī)定,如投資比例限制(例如,單一私募股權(quán)基金投資不得超過險(xiǎn)資總資產(chǎn)的一定比例),并定期披露投資情況。

- 風(fēng)險(xiǎn)分散:通過多元化投資組合,避免過度集中于某一行業(yè)或項(xiàng)目,建立風(fēng)險(xiǎn)評(píng)估模型,動(dòng)態(tài)監(jiān)控投資表現(xiàn)。

- 專業(yè)團(tuán)隊(duì)建設(shè):險(xiǎn)資需培養(yǎng)或引進(jìn)具備私募股權(quán)投資經(jīng)驗(yàn)的人才,提升投研和風(fēng)控能力。同時(shí),可借助外部顧問,彌補(bǔ)內(nèi)部短板。

五、未來展望

隨著中國(guó)經(jīng)濟(jì)結(jié)構(gòu)轉(zhuǎn)型和資本市場(chǎng)深化,險(xiǎn)資投資私募股權(quán)將更加普遍。未來,險(xiǎn)資可能進(jìn)一步探索跨境投資、ESG(環(huán)境、社會(huì)和治理)投資等新領(lǐng)域,以提升全球競(jìng)爭(zhēng)力。監(jiān)管環(huán)境變化和市場(chǎng)波動(dòng)仍將帶來挑戰(zhàn),險(xiǎn)資需持續(xù)優(yōu)化管理策略,平衡收益與風(fēng)險(xiǎn)。

萬億險(xiǎn)資投資私募股權(quán)是一項(xiàng)系統(tǒng)工程,需結(jié)合長(zhǎng)期視野和精細(xì)管理。通過科學(xué)的股權(quán)投資管理,險(xiǎn)資不僅能實(shí)現(xiàn)資產(chǎn)保值增值,還能為實(shí)體經(jīng)濟(jì)注入活力,推動(dòng)高質(zhì)量發(fā)展。投資者應(yīng)關(guān)注政策動(dòng)態(tài)和市場(chǎng)趨勢(shì),以靈活應(yīng)對(duì)變化。