在蓬勃發(fā)展的中國資本市場中,私募股權投資作為連接資本與實體產(chǎn)業(yè)的重要橋梁,扮演著愈發(fā)關鍵的角色。天津雷石合安股權投資管理合伙企業(yè)(有限合伙)(以下簡稱“天津雷石合安”)正是這一領域的專業(yè)參與者之一。作為一家專注于股權投資管理的有限合伙企業(yè),它不僅體現(xiàn)了當前主流的私募基金組織形式,更承載著挖掘價值、賦能企業(yè)的使命。

一、 組織形式:有限合伙制的優(yōu)勢

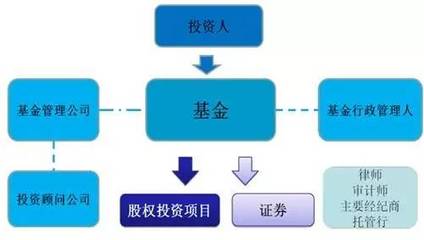

天津雷石合安采用“有限合伙企業(yè)”這一法律實體形式,這在國內(nèi)私募股權投資基金管理領域是標準且高效的選擇。在這種架構下,企業(yè)由普通合伙人(GP)和有限合伙人(LP)組成。通常,基金管理團隊作為普通合伙人,對合伙企業(yè)的債務承擔無限連帶責任,并負責基金的投資決策與日常運營管理。而投資者作為有限合伙人,以其認繳的出資額為限對合伙企業(yè)債務承擔責任,主要扮演資金提供者和財務投資者的角色。這種結構清晰地分離了管理權與出資權,實現(xiàn)了專業(yè)管理能力與資本的有效結合,同時也在激勵機制(如業(yè)績報酬)和風險隔離方面具有顯著優(yōu)勢,為基金的長期穩(wěn)健運作奠定了法律與治理基礎。

二、 核心業(yè)務:股權投資管理的專業(yè)內(nèi)涵

其企業(yè)名稱明確標注了“股權投資管理”這一核心業(yè)務范疇。這意味著天津雷石合安的主營業(yè)務是作為基金管理人,從事私募股權投資基金的管理工作。其專業(yè)管理活動通常涵蓋以下幾個關鍵環(huán)節(jié):

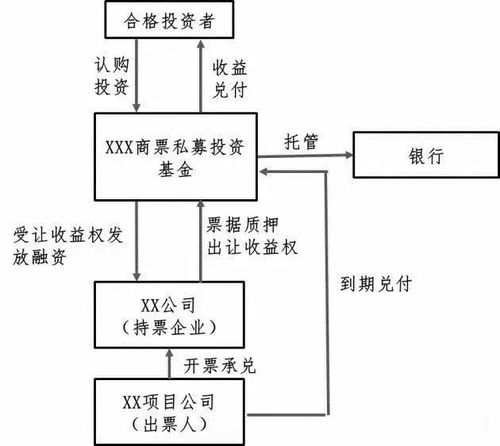

- 募資:向具備相應風險識別和承受能力的合格機構投資者或個人投資者募集資金,設立私募股權投資基金。

- 投資:這是管理的核心。管理團隊需要基于深入的市場研究、行業(yè)分析和盡職調查,尋找具有高成長潛力或價值提升空間的目標企業(yè)(通常是未上市的成熟期企業(yè)或成長期企業(yè)),并通過談判達成股權投資交易。

- 投后管理:資金注入后并非終點。管理人通常會積極參與被投企業(yè)的公司治理,在戰(zhàn)略規(guī)劃、財務管理、市場拓展、資源對接等方面提供增值服務,助力企業(yè)提升價值,這是股權投資基金區(qū)別于單純財務投資的關鍵。

- 退出:最終通過被投企業(yè)首次公開發(fā)行(IPO)、并購重組、股權轉讓等方式實現(xiàn)投資退出,為基金投資人獲取資本增值回報。整個過程考驗著管理團隊的洞察力、判斷力、資源整合能力和風險控制能力。

三、 地域與行業(yè)聚焦

公司注冊于天津,可能受益于天津市及京津冀地區(qū)的區(qū)域發(fā)展戰(zhàn)略、產(chǎn)業(yè)政策以及金融創(chuàng)新環(huán)境。天津作為北方重要的經(jīng)濟中心和金融創(chuàng)新運營示范區(qū),為股權投資機構提供了良好的政策支持和市場機遇。至于“雷石合安”的具體投資方向(如聚焦于高新技術、醫(yī)療健康、消費升級、高端制造等特定行業(yè)),則需要查閱其官方備案信息或基金募集材料來確定。專業(yè)的股權投資管理機構通常會選擇其團隊具備深厚認知和資源優(yōu)勢的賽道進行深耕,構建自身的投資生態(tài)。

四、 行業(yè)合規(guī)與責任

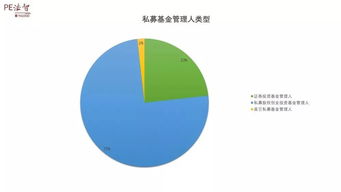

作為專業(yè)的股權投資管理機構,天津雷石合安需要在中國證券投資基金業(yè)協(xié)會履行私募基金管理人登記手續(xù),并對其發(fā)行的基金產(chǎn)品進行備案。這確保了其運作處于監(jiān)管框架之下,需嚴格遵守相關法律法規(guī),履行誠實信用、謹慎勤勉的受托管理職責,保障投資者的合法權益。合規(guī)運營是機構行穩(wěn)致遠的生命線。

天津雷石合安股權投資管理合伙企業(yè)(有限合伙)代表了市場化、專業(yè)化運作的私募股權力量。通過有限合伙制的組織形式,它匯聚社會資本;通過專業(yè)的“股權投資管理”活動,它篩選并培育有潛力的企業(yè),在承擔風險的同時追求資本增值。在服務實體經(jīng)濟轉型升級、促進科技創(chuàng)新的大背景下,此類機構的規(guī)范、專業(yè)發(fā)展,對于優(yōu)化資源配置、推動產(chǎn)業(yè)進步具有重要意義。其未來的成功,將取決于其投資策略的前瞻性、投后管理的深度以及為投資者創(chuàng)造持續(xù)回報的能力。